全球央行在2022年以創紀錄的速度囤積黃金,租賃利率飆升表明實物供應緊張,這些都是值得注意的積極因素。鑒於創紀錄的美國債務和快速上升的利率,將不利於2023年的經濟增長,市場發出很明確的信號,“為什麼不對沖這個不斷變化的世界呢”?

自夏天以來,Seeking Alpha擁有36年交易經驗的私人投資者Paul Frank一直在盡可能大聲地解釋黃金的上行論據。首先,11月裏討論以美國M2貨幣供應和未償國債為代表的黃金,相對於貨幣擴張的低“相對”估值。

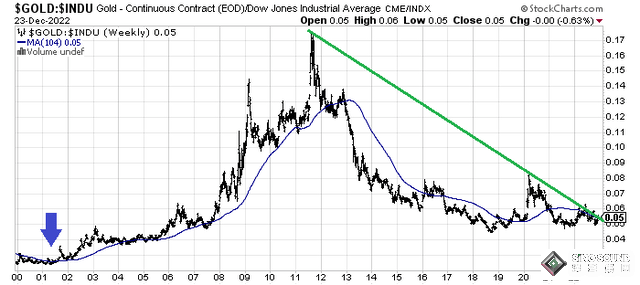

第二個看漲的論點是,從歷史上看,根據道瓊斯工業平均黃金比率衡量,在過去100年中,美國股票相對於黃金的估值“更高”的時間僅為11%。1929年、60年代中期至70年代初期以及1990年代後期至2000年代初期的類似情況,均證明是買入並持有金條的絕佳時機。

許多新手投資者和華爾街分析師不完全理解的是,黃金和白銀的硬通貨選擇在2022年底變成了長期便宜貨。以美元以外的貨幣計價的海外黃金走強,技術面美國的基本形態表明遲早有可能出現強大的上行決議。

黃金與道指比率

道指與黃金比率的逆向計算值得回顧,“我預計從2023年開始會有大量的長期黃金潛力。為什麼?自2018年以來,黃金價格的表現已經好於道瓊斯工業平均指數,”Paul Frank提到。

他繼續分析:“繪製一條從2011年黃金比率峰值到2020年流行貨幣金屬熱潮,在全球範圍內對沖瘋狂印鈔的綠色趨勢線,我們可以看到黃金相對於股票有一直試圖突破整個2022年。此外,2年移動平均線(藍線)似乎對這個比率的趨勢追隨者很有效。趨勢線和移動平均線都位於當前報價下方。”

考慮到股市迅速下跌而黃金堅挺,或黃金開始更快地走高,雙重突破可能預示著黃金連續多年跑贏華爾街的表現已經開始。此設置與2000-01跨度驚人地相似,下方標有藍色箭頭。

(黃金與道指比率,來源:Seeking Alpha)

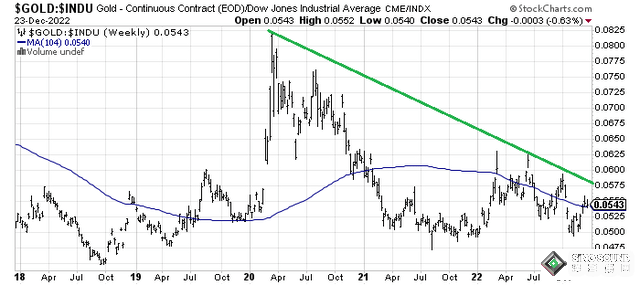

除了這種壓縮啟動潛力之外,對從2020年3月的比率高點到2022年6月峰值繪製的第二條簡單趨勢線(綠色)的特寫回顧表明,在未來幾個月內,有利於黃金的5%微小變化將是超級看漲的。如果很快採取積極行動,黃金/道指比率可能會演變成自2019年以來最看漲的技術形態。

(黃金與道指比率,來源:Seeking Alpha)

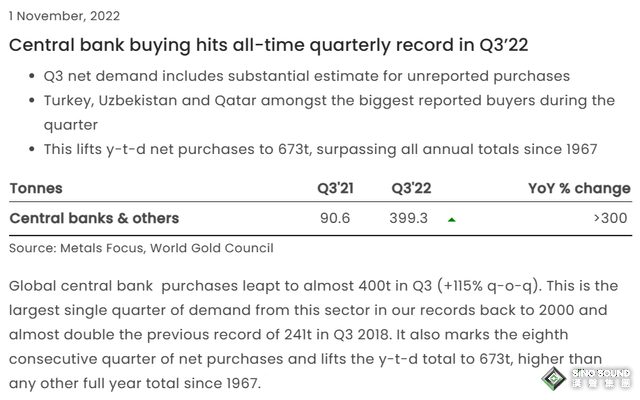

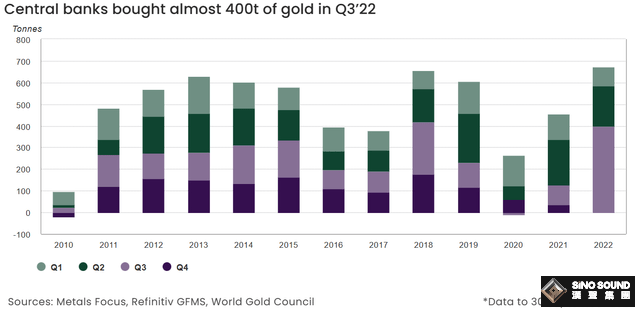

黃金需求上升

2022年下半年,黃金出現了其他建設性進展,全球央行今年正準備發起歷史性的購買狂潮。第三季度是各國央行三個月來最高的黃金淨購買量之一,2022年的淨購買量為1967年以來的最高水準。僅7月至9月就購買399噸,近1300萬金衡盎司。

(來源:世界黃金協會)

(來源:世界黃金協會)

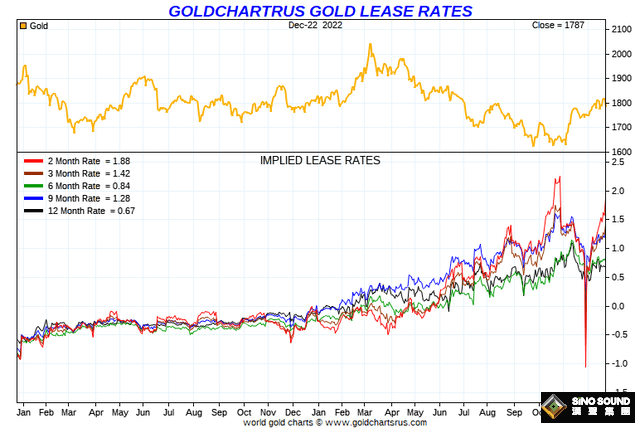

隱含租賃率表明供應緊張

沒有錯,央行購買正在影響黃金市場。自6月初以來,借入黃金或以溢價購買黃金以供未來交付的隱含租賃利率飆升。下麵是情況圖,需要注意短期2個月利率的大幅上漲。就像美國國債市場一樣,黃金的租賃利率可能會倒掛,這是一個超級看漲信號,表明當前價格沒有找到足夠的供應。

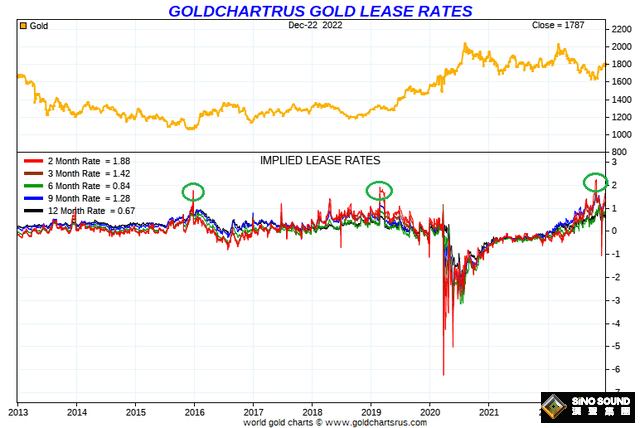

10月份,黃金租賃利率達到14年來的最高水準,也就是從2008年算起。過去十年的波動如下圖所示。租賃利率的結構和水準與2015年底和2019年初幾乎相同。“我用綠色圈出了這個倒置的想法,過去的兩個例子都證明是用黃金裝載您的投資組合的明智時機,”Paul Frank提到。

(2年隱含黃金租賃利率,來源:GoldChartUS)

(10年隱含黃金租賃利率,來源:GoldChartUS)

他總結道:“我的預期是,黃金將跟隨白銀自夏季以來的強勁上漲,進入從現在到2023年3月經濟數據的季節性積極部分去觀察。”

金融系統的黑天鵝事件來自新的或擴大的戰爭、石油/天然氣的意外飆升、持續的新冠供應鏈問題,以及更多可能導致投資者和機構購買黃金的熱潮和貴金屬來對沖現實。

“為什麼不將黃金作為投資組合設計的主要頭寸?而且,如果想對沖一個正在經歷巨大政治和國際貿易變化的世界,為什麼不找到以最小風險利用黃金上漲的方法呢?”