美聯儲連續第三次會議大幅加息,此次幅度為75基點,即0.75%,正式將其關鍵借款利率恢復至2008年以來的最高水準。更鷹派的點陣圖,更多的經濟衰退風險襲來,美債收益率下跌,而黃金逆風反彈,呈現出與市場原本預期不同的走勢。

美聯儲週三(21日)結束9月利率決策會議,一如預期宣佈調升3碼,將基準利率走廊升至3.0%至3.25%區間,使利率升至2008年金融危機前以來的最高水準。同時間,美聯儲釋出更鷹派的利率點狀圖、更新經濟預測,美聯儲主席鮑威爾暗示,加息將帶來更多痛苦,軟著陸的幾率降低。

美聯儲最新利率聲明與鮑威爾記者會重點摘錄如下:

重點一:加息3碼、維持縮表計畫

美聯儲週三宣佈加息3碼,維持1994年以來最大的單次加息幅度,還將超額準備金利(IOER)上調3碼,從先前的2.4%升至3.15%,維持先前的縮表計畫。

重點二:9月政策聲明幾乎零變化

9月政策聲明,與上一次7月的聲明相比基本上變化不大,美聯儲重申其先前的措辭,即FOMC委員預期持續加息是適宜的、高度關注通脹風險,堅定地致力於將通脹率恢復到2% 的目標。 聯准會僅在經濟活動措辭上進行些微改動。7月聲明中提到的“最近的支出和生產指標已趨於疲軟”,已經改為“最近的支出和生產指標指向適度成長”。

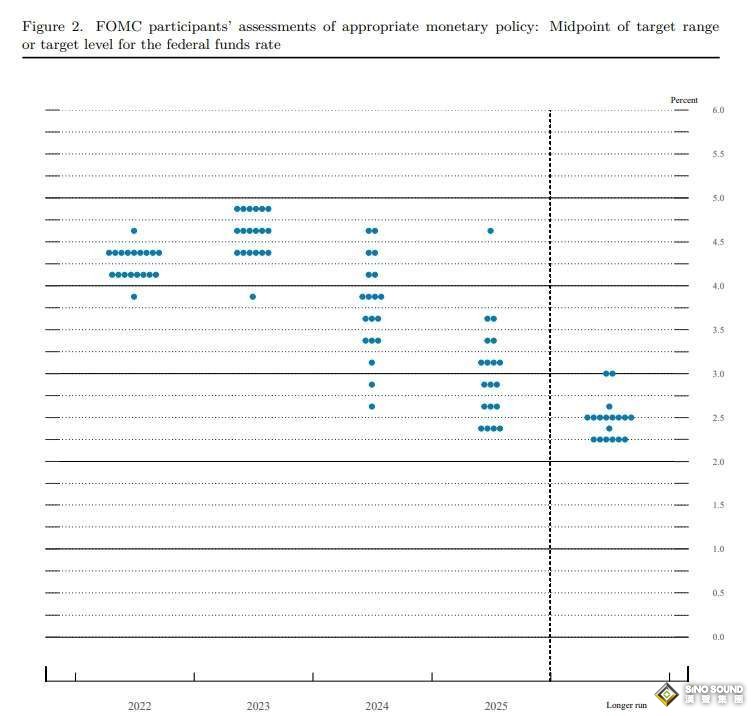

重點三:點陣圖更鷹派、11月可能升3碼

根據最新釋出的利率點陣圖,美聯儲預測中值顯示年底聯邦基金利率來到4.4%、2023年為4.6%、2024年為3.9%。

(來源:FOMC)

點陣圖暗示,美聯儲在今年11月有可能連續第四次加息3 碼,這大約在美國期中選舉前一周。這波加息迴圈到頂時間落在明年,終端利率預估中值上修至4.6%,高於之前市場預計的4.5%,接著2024年才會降息。

鮑威爾在記者會上表示,與會官員們在下次會議上尚未就加息幅度做出決定,他強調,相當多的官員傾向於在年底前只加息4碼。

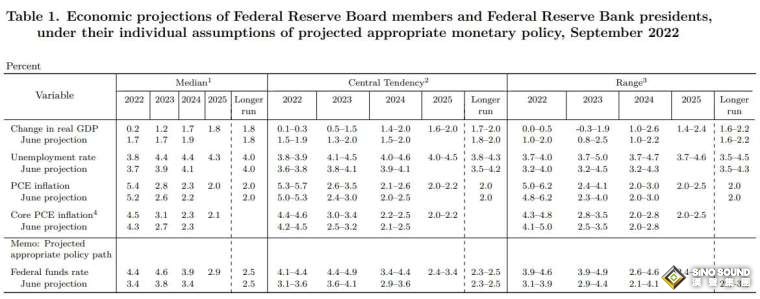

重點四:更新經濟預測

美聯儲週三大幅下調美國國內生產毛額(GDP)預測,同時上修失業率和通脹預測。美聯儲官員預估,2022年GDP增長將大幅放緩至0.2%,遠低於6月份預測的1.7%,而2023年和2024年GDP成長率預估值分別下調至1.2%和1.7%。

(來源:FOMC)

隨著美聯儲大舉加息,明年失業率估值將從目前的3.7%升至4.4%,今年整體個人消費支出物價指數(PCE)預測值降至5.4%。今年不包括食品和能源在內的核心PCE下修至4.5%,預估最終到2025年整體通脹率才會回落至美聯儲2%的目標。

重點五:鮑威爾揭露更多痛苦

鮑威爾在8月26日在傑克森霍爾年會上指出,美聯儲抑制高通脹的政策,將令美國家庭和企業痛苦,他在週三記者會上進一步闡釋痛苦。

他提到,美聯儲目的性地將貨幣政策立場調整到一個足夠嚴格的水準,以使通脹率回到2%的目標。他坦言:“我希望有一種無痛的方法來降低通脹,但目前沒有。更高的利率、放緩的經濟增長和疲軟的勞動力市場對大眾來說都是痛苦的,但這不像未能恢復價格穩定而被迫重啟緊縮政策那般痛苦。”

重點六:經濟衰退可能性?

鮑威爾在記者會上提到說,沒有人知道加息過程是否會造成美國經濟衰退,或者如果會導致衰退會有多嚴重。他坦言,目前不清楚美國經濟衰退的可能性有多大。如果政策需要更加嚴格以使美聯儲達到其2%的通脹目標,美國經濟軟著陸的幾率將會降低。

(來源:CNBC)

重點七:房市最壞打算

鮑威爾表示,房價以不可持續的速度上漲,將使許多美國人無法擁有房屋,房市通脹將在一段時間內保持高位,目前尚不清楚何時會降溫。這可能需要一些時間,美聯儲抱持最好的希望,做最壞的打算。

鮑威爾稱,從長遠來看,聯准會必須要讓供需更加協調一致,這樣房價才能以合理的速度上漲,人們才得以再次買得起房子。

市場變化:

美聯儲暗示利率可能會在更長時間內保持較高水準後,恐慌指數VIX走升,標準普爾500指數震盪收黑1.73%,2 年期美債收益率飆超過4%,美元走強。

黃金期貨週三(21 日)從2020年4月點以來的低點反彈,儘管美聯儲連三度加息3碼,也就是75個基點,但因俄羅斯總統普京下令局部動員令,並表示不惜動用核武,俄烏戰爭局勢隨之升高,在少量避險需求的支撐下,貴金屬紛紛攀高。

12月交割的紐約黃金期貨價收盤上漲10.60美元或0.6%,報每盎司1681.70美元,從週二觸及的2020年4月以來低點反彈。

美聯儲決議公佈後兩小時、美東下午4點12分左右,現貨黃金保持漲勢,上揚0.7%至每盎司1673.86美元。

Saxo Markets UK資深銷售交易員William Masters提到說:“大家原本認定美聯儲決議是週三最重要的事件,但普京的局部動員令讓市場為之騷動。”

不過,黃金的漲幅相對溫和,因美元升值、美債收益率大幅上揚等情況,都抑制金價的漲勢。前者會打壓以美元計價的大宗商品,後者則提高持有黃金的機會成本。

XM首席投資策略師Raffi Boyadjian指出,本周為超級央行周,美聯儲之後還有英國、日本、瑞士央行將公佈決議,因此投資人避免在此之前大幅調整部位。除非俄烏戰爭有新的發展,否則地緣政治因素仍不會淩駕美聯儲決策。

決策聲明發佈後,黃金現貨價立刻下滑,但很快就扭轉走勢,上漲逾1%。

High Ridge期貨公司金屬交易主任David Meger表示,加息3碼已在市場預期中,因此看到金價從低點大幅反彈。

Kinesis Money市場分析師Rupert Rowling提到說:“和幾個月前相比,美聯儲加息3碼已經變成保守的選項。金價目前穩定保持在低於1700美元的水準,很難找到可以拉抬金價的短期因素。”

華爾街分析:

富國銀行投資研究所高級全球市場策略師Sameer Samana表示:“一方面來看,投資人似乎努力應對年底加息的可能性,另一方面,可能會提前完成大部分加息週期。我認為公平地說,這是一個略顯鷹派的意外,但市場預期美聯儲偏向鷹派。”

Evercore分析師Krishna Guha指出:“美聯儲9月決策無疑是鷹派的,總體經濟預測表明,硬著陸的風險增加。”

摩根士丹利模型投資組合構建部門主管Mike Loewengart表示:“市場似乎非常希望聽到一些關於即將結束加息的消息,但這肯定沒有在週三聽到。重要的是,美聯儲決策是滯後的,因此投資人可能需要等待一段時間才能看到通脹率接近美聯儲的目標。”

Academy Securities宏觀策略主管Peter Tchir:“利率點陣圖和其他預測數據是經過精心設計的,以傳達一個訊息,美聯儲今年將更大幅加息,明年加息的可能性更大。”

美聯儲的利率基準推動市場上幾乎所有的借貸和儲蓄產品,從信用卡、汽車貸款和抵押貸款到儲蓄收益率和存款證(CD),在短短一年內正式攀升3個百分點,迄今有六個月的跨度。自1980年代以來,還沒有官員在一年內如此大幅度地提高利率。

消費者已經在他們的錢包裏感受到了它,而且他們肯定會更多地感受到它,在一些好的方面,也有一些不好的方面。對儲戶來說,收益率翻了一番,市場上的許多線上帳戶支付的年收益率(APY)為2%或更高。然而,自2021年7月以來,平均30年期固定利率抵押貸款已躍升3個多百分點,而信用卡則飆升2個百分點。

美聯儲的最新舉措也使利率超過了官方認為對招聘、投資和支出造成壓力的水準,這是十多年來首次,被稱為“中性利率”。對於消費者、求職者和企業來說,這標誌著事情實際上可能開始變得坎坷的時刻,而美聯儲還沒有完成。

在對其利率路徑的新預測中,政策制定者表示,他們預計在今年年底前將利率再上調1.25個百分點,這意味著美聯儲將在剩餘的兩次會議上再加息75個基點和下半個百分點。

美國人已經開始擔心大幅加息的經濟後果,以及可能意味著工作不安全感或失業增加的副作用。“我們必須擺脫通貨膨脹,”鮑威爾說。“我希望有一種無痛的方式來做到這一點。沒有。”

鮑威爾等人曾表示,為緩解40年來最熱的價格飆升而提高借貸成本是值得的,儘管官員們正面臨一個嚴峻的現實:通貨膨脹比任何人最初想像的都要頑固得多。它增加了風險,不僅利率必須上升,而且在工作完成之前保持更長時間。美聯儲的預測顯示,2023年至少會再加息一次。

Bankrate首席金融分析師麥克布萊德(Greg McBride)表示:“美聯儲遲到認識到通脹,遲到開始加息,也遲到開始解除債券購買。從那以後,他們一直在追趕。”

美聯儲加息對你意味著什麼?

抵押貸款和再融資利率

如果一年前有幸再融資或鎖定抵押貸款,當時利率僅略高於3%,現在可能會感謝自己。美聯儲的大幅加息結束這些創紀錄的低利率,甚至是金融危機後持續存在的低於5%的抵押貸款。

根據Bankrate的抵押貸款計算器,一年前以3.03%的利率每月支付300000美元的抵押貸款將花費1269美元的本金和利息。截至9月14日的一周內,平均抵押貸款利率達到6.12%,這是自2008年以來的最高水準,這將花費1821美元,上漲43%。一年前同樣的月供今天也只能獲得209000美元的貸款,這反映出購房者的負擔能力受到30%的打擊。

美聯儲不直接影響抵押貸款利率,後者更接近於10年期國債收益率,但兩者都受到相同力量的影響。另一個導致住房融資價格再次飆升的因素是,美聯儲在9月份還將每月從資產負債表中剝離的資產數量翻了一番,達到950億美元。專家表示,此舉與近期抵押貸款利率上升直接相關,並將10年期國債收益率與30年期抵押貸款之間的典型利差擴大近1個百分點。

抵押貸款利率有可能最終脫離美聯儲,尤其是在對經濟衰退的擔憂加劇的情況下。但所有的風向都指向同一個方向:更高的利率將繼續存在。再融資窗口已經關上了,現在但如果你在市場上買房,一定要比較多家不同貸方的報價。

借款人

在利率上升的環境中,可以採取的最重要步驟是償還高成本信用卡債務,並將任何可變利率債務再融資為固定貸款。這樣做會限制在幾十年來可能達到最高利率的風險敞口,在這一切都說完之前,並且隨著借貸成本的持續攀升,可能會從月供中減少數百美元。

如果有信用卡債務,可考慮使用餘額轉賬卡。市場上的許多卡提供12到21個月的0%介紹性年利率(APR)。計算轉移債務的成本,看看最終是否會節省利息。

通常情況下,借款人不能總是指望市場時機。如果認為最終將不得不在不久的將來獲得貸款以資助任何類型的大件購買,勢必需要密切關注您的信用評分,確保利用率保持在低水準並支付所有費用義務的時間。沒有什麼比信用記錄更能影響收到的個人費率。

儲戶

在被拋在後面多年之後,儲戶現在可能有時間大放異彩。可以肯定的是,儲蓄帳戶的全國平均利率仍然幾乎為零,即使它們從美聯儲開始加息前的0.06%翻了一番還多,到9月21日結束的那一周達到0.13%。也很難找到高於去年8月以來價格漲幅(8.3%)的收益率。

但美聯儲在如此短的時間內大幅加息意味著許多金融機構別無選擇,只能效仿,為存款支付更多費用,會在網上銀行中找到最大的收益。

它可以轉化為巨額收益,如果以2%的收益率將10000美元的存款存入銀行一年,那麼將賺取200美元,這是在銀行支付0.13%的年利率為現金所賺取的收入的15倍之多。

由於利率可能仍在上升,可能需要稍等片刻,然後再將錢存入CD。但請記住,流動性也很重要,特別是如果這筆錢用來存放在緊急情況下會求助的現金。

投資者

加息無疑將考驗投資者的耐心,標準普爾500指數在2022年表現強勁,今年迄今已下跌約20%,經濟衰退風險和通脹擔憂令市場承壓。

(來源:美聯社)

好消息在很大程度上也被視為壞消息,即使今年收緊3個百分點,勞動力市場仍處於壓倒性的緊張狀態,失業率處於近半個世紀以來的最低水準,雇主在過去一年中每個月增加了數十萬個工作崗位。這讓投資者接受了這樣一個現實,即利率可能必須比現在進一步上升才能獲得美聯儲真正想要的那種對通脹的控制。

但是,如果投資時間跨度較長,並且擁有多元化的投資組合,那麼很可能能夠更好地承受崎嶇不平的旅程。與去年創下歷史新高時相比,今天的股票折價幅度更大。通常,投資的最佳時機是股市看起來黯淡的時候。